Operazioni "Da" e "Verso" San Marino

Premessa Normativa

L’articolo 12 del DL 34/2019 ha esteso l’obbligo di fatturazione elettronica tra Italia e Repubblica di San Marino. Dal 1° ottobre 2021 è previsto un periodo transitorio che durerà fino al 30 giugno 2022, in cui sarà possibile ma non obbligatorio, emettere e ricevere fatture elettroniche tramite il Sistema di Interscambio (Sdi), pertanto eQuilibra è stato aggiornato per ricevere le fatture passive in arrivo dalla Repubblica di San Marino.

Predisposizione archivi fornitore/cliente Sanmarinese

I soggetti residenti nella Repubblica di San Marino devono essere caricati come una normale anagrafica estera e associati alla nazione San Marino.

La nazione deve essere presente in Tabella Nazioni (V 1-4-A-1) (vedi capitolo dedicato), con il codice Iso SM come nell’esempio che segue:

Operazioni "Da" San Marino

L’operazione di acquisto di beni da parte di soggetti passivi Iva italiani nei confronti di operatori aventi sede presso San Marino prevedono due diversi regimi. Si tratta di regimi validi ai fini della corretta applicazione dell’Imposta sul valore aggiunto. In particolare, i titoli II e III del D.M. 24 dicembre 1994 distinguono a seconda che le cessioni di beni verso l’Italia siano, da parte dell’operatore sammarinese:

▪assoggettate a Iva

▪NON assoggettate a Iva

Nel primo caso, l’Iva è già stata versata dall’operatore cedente sammarinese. Nel secondo caso l’Iva deve essere assolta dall’operatore italiano (cessionario) attraverso il meccanismo del reverse charge, tramite l’integrazione della fattura ricevuta. Vediamo entrambe le casistiche.

1. Acquisti da San Marino con Iva

Il fornitore Sanmarinese emette fattura con Iva, l'acquirente italiano provvederà ad anticiparla al fornitore, il quale la verserà all'Ufficio tributario Sanmarinese, che a sua volta la verserà nelle casse dello Stato Italiano tramite l'Ufficio Iva di Pesaro. La registrazione della fattura avviene come una normale fattura di acquisto con Iva.

2. Acquisti da San Marino senza Iva

L'operatore Sanmarinese emette la fattura senza Iva nei confronti del soggetto italiano indicando la Natura N3.1 NON IMPONIBILI - ESPORTAZIONI.

Il soggetto italiano la registra con il meccanismo del Reverse Charge ed emette Autofattura TD19 ai sensi dell'art. 17 comma 2 DPR 633/72.

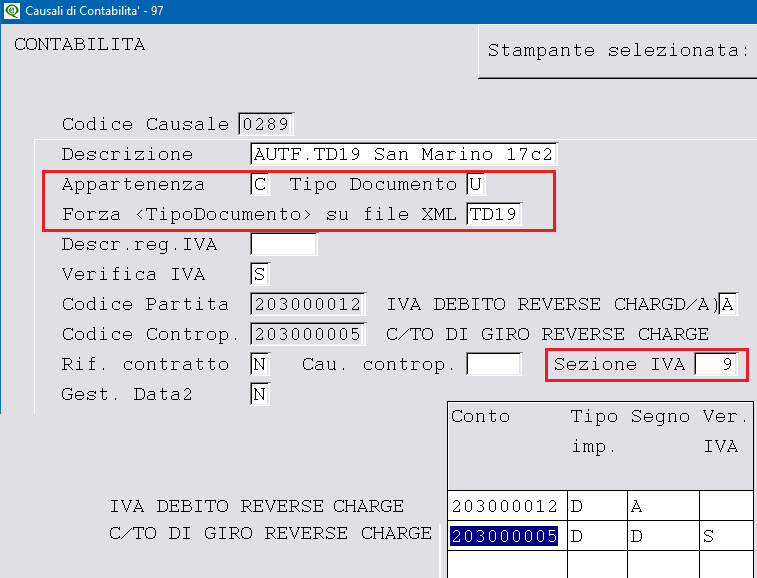

Si consiglia di registrare la fattura di acquisto in un sezionale a parte (vedi capitolo dedicato), con causali codificate similmente alle autofatture per acquisto di “beni esteri art. 17 c2”, che si riportano di seguito.

Esempio di causale per la registrazione dell’autofattura sul Registro VENDITE:

Esempio di causale per la registrazione dell’autofattura sul Registro ACQUISTI:

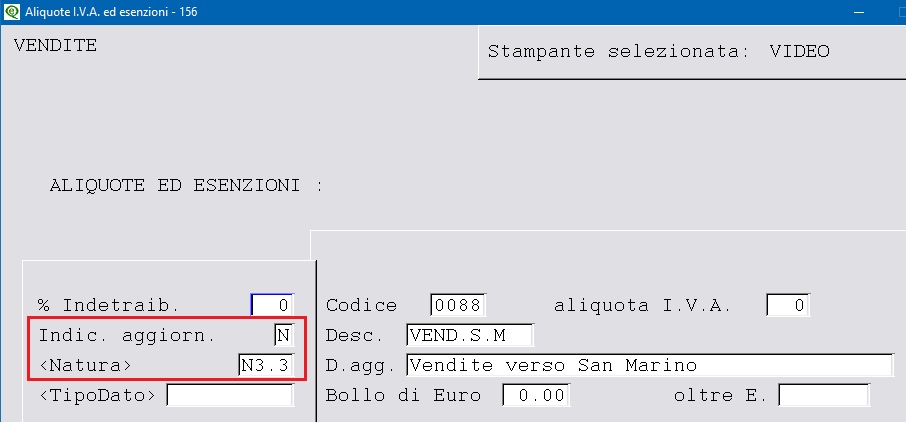

Prima di proseguire con la registrazione, verificare di aver codificato un codice iva abilitato al reverse charge (vedi capitolo dedicato).

Per la registrazione contabile seguire le istruzioni riportate nel capitolo dedicato.

Emissione Fatture verso San Marino

Le fatture emesse nei confronti di operatori residenti nella Repubblica di San Marino sono assoggettate ad un codice Iva apposito con Natura N3.3 NON IMPONIBILI - CESSIONI VERSO SAN MARINO.

E' pertanto necessario:

▪codificare un codice iva apposito, con Natura N3.3, esente da imposta di bollo, codificato in Vendite 1.4.3 come nell'esempio che segue:

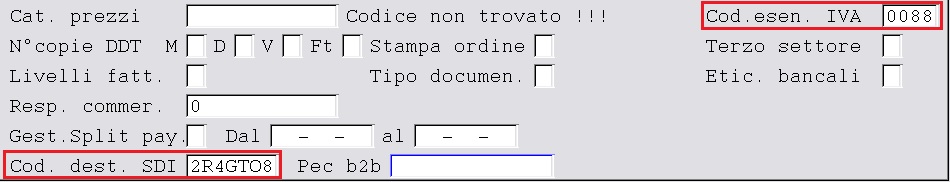

▪codificare il cliente con le seguenti caratteristiche:

▪deve essere associato alla Nazione San Marino vedi predisposizione archivi,

▪codice fiscale lungo 7 (es. SM12345), No Partita Iva;

▪indicare 2R4GT08 nel codice destinatario per le fatture elettroniche (prima del periodo transitorio si utilizzava il codice XXXXXXX) che rappresenta l'Ufficio Tributario di San Marino, il quale verifica il regolare assolvimento dell'imposta sull'importazione e convalida la regolarità della fattura;

▪nella pagina commerciale memorizzare il codice esenzione iva nel relativo campo (ignorare il messaggio relativo al plafond).