Ritenute d'acconto

Con il termine ritenuta d'acconto si intende una trattenuta effettuata dallo Stato su di un compenso

assoggettato a tassazione, corrisposto dal soggetto sostituto di imposta nei confronti di un altro soggetto,

denominato percipiente.

Spesso la ritenuta d'acconto è collegata al possesso di Partita Iva, ma non è sempre una condizione necessaria.

Infatti i vari casi di compensi, soggetti alla ritenuta d'acconto possono essere i seguenti: redditi da lavoro

autonomo, redditi da lavoro dipendente, redditi da capitale e, per concludere, altri redditi particolari soggetti a

ritenuta d'acconto.

Nel caso dei redditi da lavoro autonomo la ritenuta d'acconto consiste in una trattenuta effettuata sui compensi

che i lavoratori autonomi addebitano nei confronti dei titolari di Partita Iva, identificati sia come liberi

professionisti che come imprese. In questo caso, dunque, il sostituto di imposta diventa il soggetto debitore,

che effettua il versamento al posto del professionista, che si vede dunque detratta parte della prestazione

rilasciata. La ritenuta d'acconto ha una aliquota fissa pari al 20% del reddito imponibile, anche se è possibile

trovarsi di fronte a particolari deroghe in caso di operazioni specifiche o determinate categorie professionali. Nel

caso delle fatture di provvigioni, ad esempio, è prevista una ritenuta d'acconto pari al 23% sul 50% del reddito

imponibile. Per concludere il discorso, è importante sapere che attraverso la ritenuta d'acconto, il soggetto che

si trova in debito nei confronti del lavoratore autonomo non andrà a pagare l'intero ammontare fatturato, bensì

la differenza considerando il netto della ritenuta.

A partire dal 2015 i sostituti d’imposta dovranno trasmettere in via telematica all’Agenzia delle Entrate, le

certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo e ai redditi diversi, già

rilasciate entro il 28 febbraio.

Il flusso telematico, denominato Certificazione Unica, da inviare all’Agenzia si compone:

a) Frontespizio: nel quale vengono riportate le informazioni relative al tipo di comunicazione, ai dati del

sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e

all’impegno alla presentazione telematica;

b) Certificazione Unica 2015 dei dati fiscali e previdenziali relativi alle certificazioni lavoro dipendente,

assimilati e assistenza fiscale (non gestito dal programma);

c) Certificazione Unica 2015 di lavoro autonomo, provvigioni e redditi diversi.

Poiché è data facoltà ai sostituti d’imposta di suddividere il flusso telematico il programma si predispone per

l'invio dei dati di cui al punto a) e c).

Per la gestione delle ritenute e del flusso telematico è necessario predisporre correttamente gli archivi.

Per una corretta gestione delle ritenute d'acconto e per la creazione del flusso telematico, occorre che siano

verificate le seguenti condizioni:

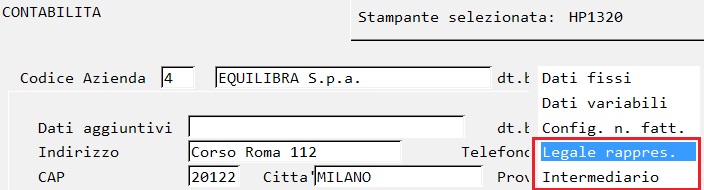

1.1 Ragione sociale utenti (C.1-1-9): impostare i dati del “legale rappresentante” e dell' “intermediario”.

Per il legale rappresentante, vanno indicati i dati richiesti, compreso il Codice Carica che si desume dalla

tabella fornita nelle istruzioni ministeriali che riportiamo per comodità:

I dati dell'intermediario sono da compilare solo nel caso in cui la comunicazione avvenga tramite un

intermediario abilitato (tipicamente il commercialista o consulente fiscale).

E' richiesto il solo codice fiscale.

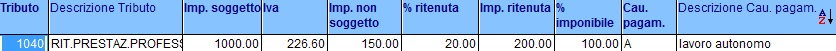

1.2 Codici conto/Codici tributo (8.4.1.1): caricare i codici tributo utilizzati (es. 1040) e associare nella

tabella le contropartite di costo associabili al codice (es.: spese legali, prestazioni professionisti). Per ogni

contropartita occorre indicare la % di ritenuta e su quale % dell'imponibile viene conteggiata la ritenuta.

Se si utilizza un fornitore soggetto a ritenuta con un conto non collegato al codice tributo il programma

segnala “Attenzione alla c/partita! Il fornitore è soggetto a ritenuta d'acconto”.

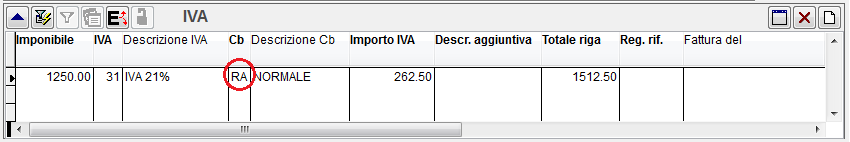

1.3 Categoria beni: (1.1.B): prima di registrare le fatture ricevute dei singoli professionisti, bisogna

caricare nuove categorie beni a seconda dei vari compensi.

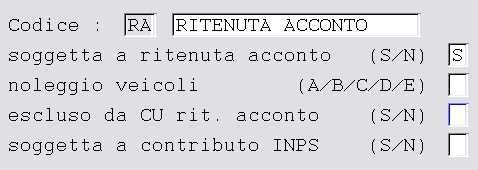

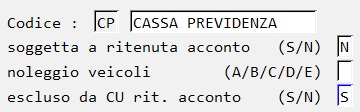

1.3.a Compensi soggetti a Ritenuta d’acconto e a Cassa Previdenza: caricare due categorie beni come nell’esempio:

ü

Compenso soggetto a ritenuta -> “RA” in cui occorre indicare “Cat.per rit. Acconto” = S.

In fase di registrazione in Prima nota occorre associare il codice “RA” al valore della Ritenuta d’acconto, (vedi

esempio

).

ü

Compenso soggetto a Cassa Previdenza -> “CP” in cui occorre indicare “escluso da CU

rit.acconto” = S.

In fase di registrazione in Prima nota occorre associare il codice “CP” al valore della Cassa Previdenza, (vedi

esempio

).

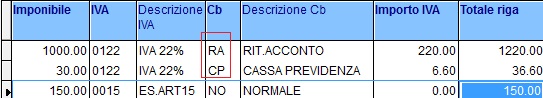

Esempio di registrazione della seguente parcella:

Compenso professionale 1.000 euro

Spese anticipate 150 euro

Cassa Previdenza (3% su 1.000 euro)

Iva 22% su 1.030 euro

- Rit. Acconto 20% su 1.000 euro

Totale a pagare 1.206,60

SEZIONE RITENUTE

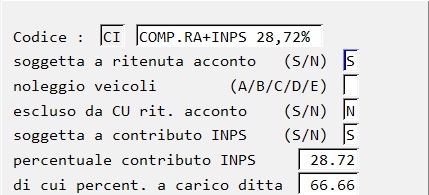

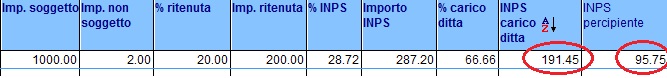

1.3.b Compensi soggetti a Ritenuta d’acconto e a Contributo previdenziale: caricare una o più

categorie beni, per ogni % di contributo previdenziale come da esempio:

In questo esempio si è codificata una categoria bene per gestire una prestazione occasionale soggetta a

contributo INPS del 28,72% (di cui 1/3 carico percipiente e 2/3 carico azienda) in quanto il percipiente ha

superato i 5000 euro annui.

In tal modo vengono gestiti correttamente i campi 20 (Contributi previdenziali a carico del soggetto erogante)

e 21 (contributi a carico del percipiente) del modello CU.

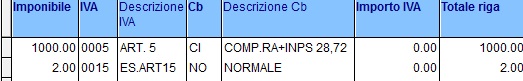

In fase di registrazione in Prima nota occorre associare il codice “CI” all’imponibile soggetto alla ritenuta e

alla Cassa Previdenza, (vedi esempio

).

Esempio di registrazione della seguente ricevuta prestaz.occasionale:

Compenso occasionale 1.000 euro

- Rit. Acconto 20% su 1.000 euro

- Trattenuta Previdenziale (1/3 di 28,72% su 1.000 euro)

Totale a pagare 704,25

SEZIONE IVA

SEZIONE RITENUTE

1.4 Codice Conto fissi (1.1.A): alle righe A022 Erario C/Rit. - A035 Erario INPS indicare il relativi

sottoconti contabili.

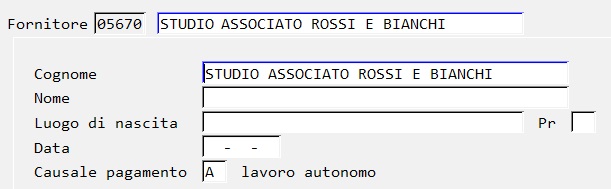

1.5 Fornitori (V 1.1.4/C 1.1.3):

verificare che per ogni soggetto sia impostato l'indicatore Soggetto a

Ritenuta = S e siano compilati i dati aggiuntivi che vengono visualizzati con PAG-GIU' :

ü

Prestare attenzione alla data di nascita delle persone fisiche, in quanto le date con anno dal

“60” in poi vengono considerate del 1900 mentre gli anni precedenti vengono considerate del 2000. Per

memorizzare correttamente una data di nascita 15-10-51 è necessario digitare Shift-F2 per poter

impostare l'anno a 4 cifre.

ü

Prestare attenzione alla codifica della “Causale Pagamento” che nella maggior parte dei casi

corrisponde alla lettera A cioè prestazioni di lavoro autonomo rientrante nell'esercizio arte o

professione abituale. Sono già previste le causali maggiormente utilizzate, in ogni caso è possibile

gestire la tabella inserendone di nuove.

Digitando la lettera F + Invio è possibile visualizzare i codici gestiti.

ü

Nel caso di Studio Associato con la sola Partita Iva indicare la denominazione dello studio

nel campo Cognome e lasciare vuoti gli altri, compilare solo il codice causale pagamento.

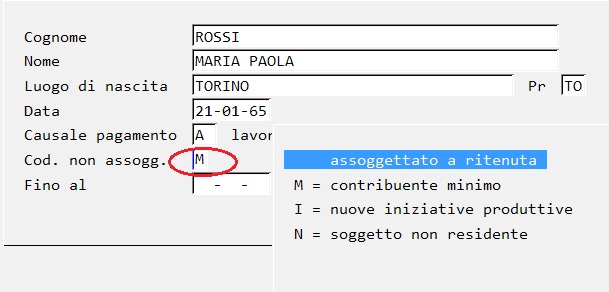

1.5.a Compensi NON soggetti a ritenuta

Per taluni compensi che non sono soggetti a ritenuta ma che sono da comunicare nella Certificazione Unica è

necessario indicare il tipo di compenso non soggetto, utilizzando i codici previsti:

ü

M per i compensi corrisposti a coloro che applicano il regime fiscale di vantaggio per l'imprenditoria

giovanile e i lavoratori in mobilità (c.d. Contribuenti Minimi) per i quali il compenso lordo va indicato

sia nel campo 4 (Ammontare lordo corrisposto) sia nel campo 7 (Altre somme non soggette a

ritenuta).

ü

I per le prestazioni di lavoro autonomo che hanno optato per regimi agevolati per le nuove iniziative

produttive per i quali il compenso lordo va indicato sia nel campo 4 (Ammontare lordo corrisposto) sia

nel campo 7 (Altre somme non soggette a ritenuta).

ü

N per le prestazioni di lavoro autonomo di soggetti NON RESIDENTI che hanno aderito al “regime

convenzionale” per i quali il compenso lordo non soggetto a ritenuta va indicato sia nel campo 4

(Ammontare lordo corrisposto) sia nel campo 5 (Somme non soggette a ritenute per regime

convenzionale).

1.5.b Percipienti esteri

Per una corretta individuazione dei percipienti esteri (per la compilazione del relativo quadro), gli stessi

devono aver compilato il campo Nazione (V. 1-4-A-1) nel quale deve essere indicato il “Codice Paese”

previsto dalla tabella G delle istruzioni ministeriali

.

Se nella tabella Nazioni di eQuilibra è presente la nazione “Italia” è necessario entrare in modifica e indicare S

nel campo “Italia”.

Registrazione della parcella: durante l'inserimento dei dati IVA, per l'imponibile soggetto a ritenuta utilizzare

la categoria beni apposita di cui al punto 1.3

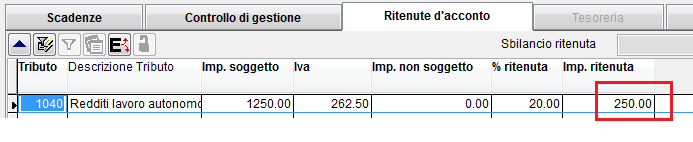

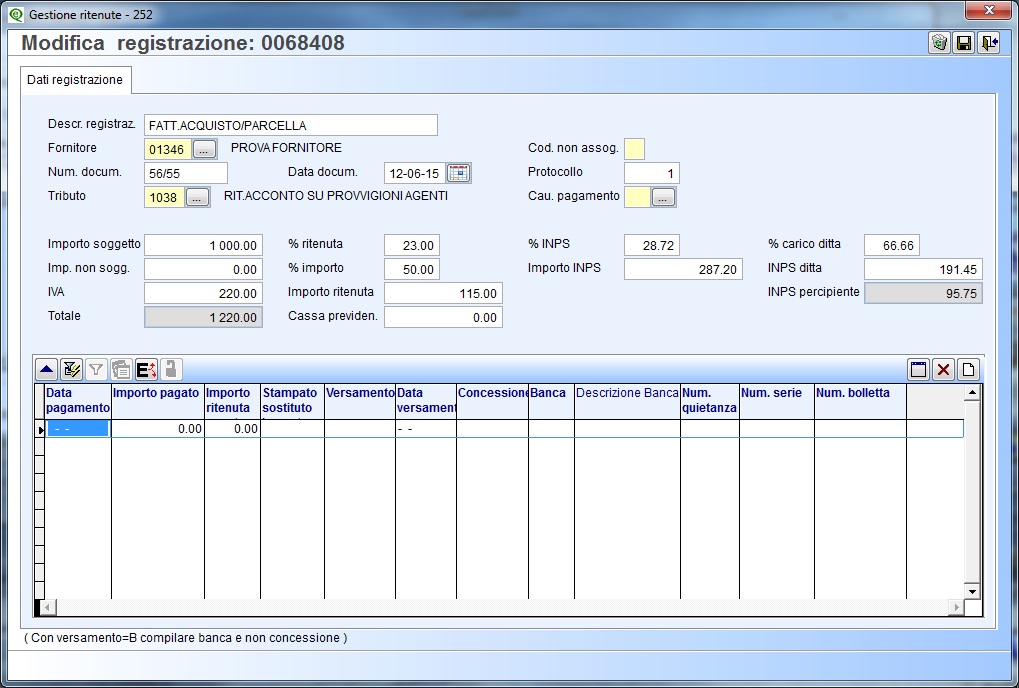

Terminata la registrazione il programma riscontra la presenza di un conto collegato ad un codice tributo e

apre una finestra in cui vengono impostati i dati relativi all'imponibile ricavato dalla registrazione

.

Se l'imponibile non corrisponde a quello indicato in fattura è possibile variare tutti i campi proposti.

La registrazione della fattura d'acquisto alimenta l'archivio Gs. Ritenute (C 8-4-2) in cui vengono riportati

tutti i dati utili con riferimento al numero di registrazione di prima nota.

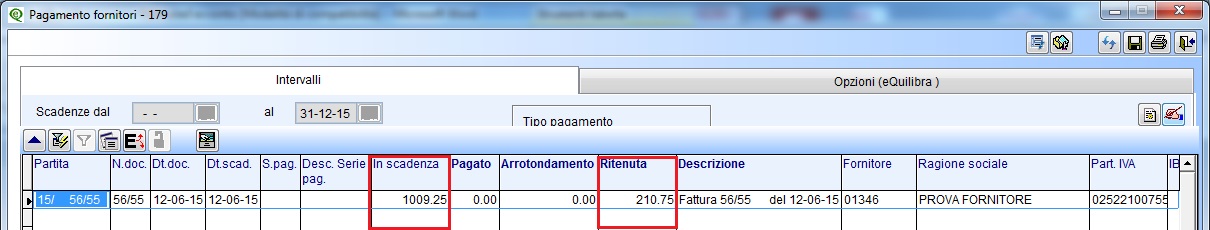

Registrazione pagamento parcella

Poiché l'obbligo di versamento della ritenuta sorge al momento del pagamento è in questa registrazione che

va rilevato il debito verso l'erario per la ritenuta d'acconto. Procedere pertanto utilizzando normalmente la

funzione Pagamento Fornitori (4.C).

L'importo da pagare proposto è al NETTO della ritenuta che compare nella colonna apposita:

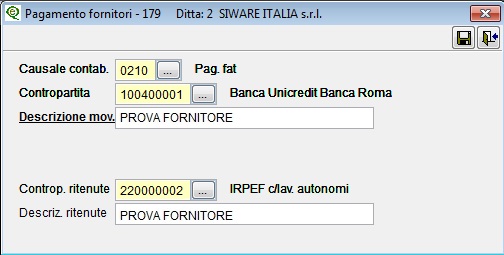

Una volta confermata la registrazione comparirà la videata di richiesta dei dati per la contabilizzazione:

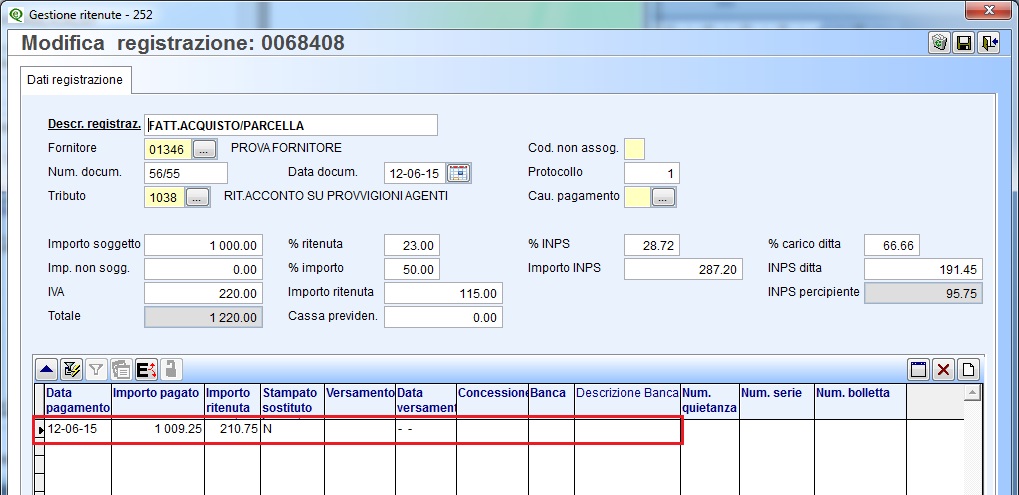

La registrazione del pagamento fornitore aggiorna in Gs. Ritenute (C 8-4-2) i dati relativi alla data

pagamento e all'importo pagato.

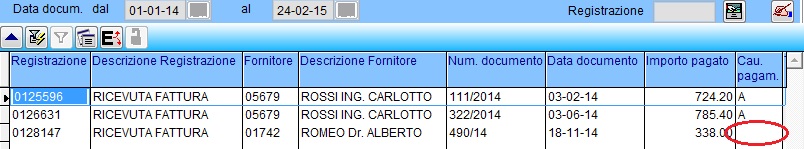

Gestione Ritenute (C. 8-4-2): visualizzando i dati dalla nuova gestione visuale è possibile controllare che

tutte le ritenute pagate abbiano il codice causale impostato.

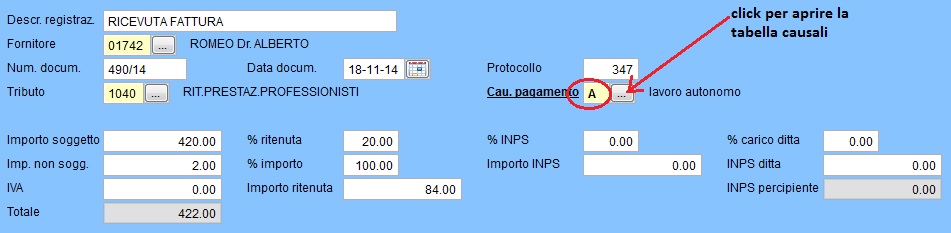

Nel caso non sia impostato è sufficiente fare doppio click sulla riga interessata e integrare i dati nel

dettaglio:

Questi controlli possono essere anche “incrociati” con i dati delle certificazioni che si ottengono stampando Sostituti d'imposta (C. 8-4-7).

Sostituti d'imposta

Il programma stampa la certificazione da consegnare al sostituto d'imposta. E' prevista una stampa in prova,

in definitiva e la ristampa.

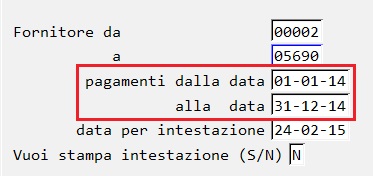

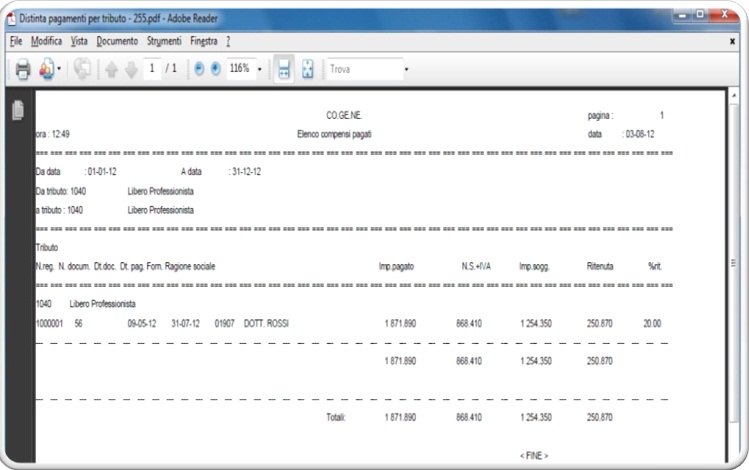

Distinta pagamenti per tributo

Il programma consente di avere una stampa delle ritenute d’acconto relative alle parcelle pagate in un certo

periodo.

E' possibile richiedere la stampa per singolo tributo e da data pagamento a data pagamento.

Registro compensi a terzi

Il programma stampa un registro in base a data pagamento e a data fattura, su cui vengono riportati,

percipiente per percipiente, i dati delle singole parcelle (imponibile, iva, rimborsi, Imponibile ritenuta,

Ritenuta d'acconto, importo pagato).

Terminata la predisposizione degli archivi si puo' procedere con la creazione del file dal programma Modello

CU.

Genera Modello CU

Il nuovo programma si trova nel menù (C 8-4-8)

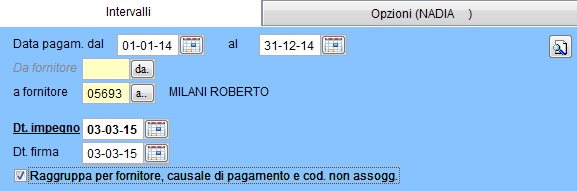

Impostare Data pagamento: dal 01/01/14 al 31/12/14.

Data impegno e data firma: si puo' confermare la data del giorno.

Confermare il flag Raggruppa per fornitore, causale e cod.non assogg. quando si crea il file definitivo,

in modo tale da raggruppare i documenti in un'unico quadro. Negli altri casi, per controllare il dettaglio dei

compensi, è consigliabile togliere il flag.

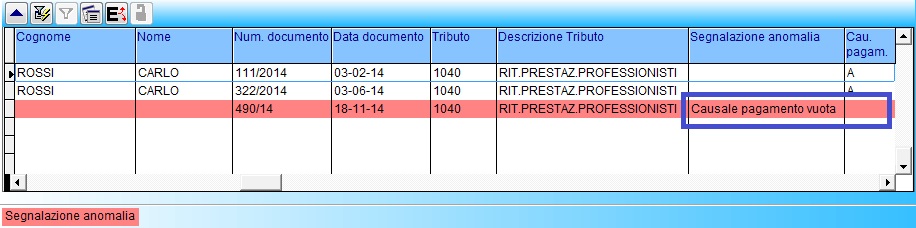

Cliccando su F6 - Elabora i dati il programma presenta la griglia dei dati da comunicare.

Se ci sono incongruenze sui dati le righe si presentano di colore rosso:

Il programma controlla e segnala le seguenti anomalie:

ü

Codice Fiscale mancante o errato.

ü

Causale Pagamento mancante.

ü

Data di nascita mancante su persone fisiche.

ü

Cognome e Nome mancanti in pagina soggetti a ritenuta persone fisiche.

Il tipo di segnalazione viene evidenziato in una colonna apposita che è visibile scorrendo verso destra la

griglia dei dati.

Verificate le anomalie si puo' procedere con la funzione Genera modello CU (il programma procede con la

creazione anche in presenza di segnalazioni di anomalie).

Il programma elabora un file denominato MODELLO_CU.TXT

Il nome del file puo' essere personalizzato lasciando integra l'estensione .TXT.

Cliccando su OK il programma salva il file nella S:\COGENE2

Il file dovrà poi essere controllato tramite il software dell'Agenzia Entrate oppure tramite un

intermediario abilitato.

Stampa Modello CU e Certificazione

Il programma puo' stampare il Modello Cu contenente il Frontespizio e i quadri dei percipienti con relativi

compensi e la Certificazione da inviare al singolo percipiente.

Eseguendo il programma Genera modello CU (C. 8-4-8) con raggruppamento, il programma visualizza i

dati dei percipienti. Per stampare cliccare sull'icona della stampante

e scegliere il report tra quelli disponibili:

STD-Modello_CU.frx: è la stampa del MODELLO vero e proprio con Frontespizio e Quadri certificazione. E' la

stampa ufficiale da tenere in archivio.

STD-Certificazione.frx: stampa le certificazioni dei percipienti presenti nella griglia dei dati. Per stampare la

certificazione di un solo percipiente sarà sufficiente compilare “Da fornitore a fornitore”.

STD-Certificazione_pdf.frx: stampa le certificazioni dei percipienti presenti nella griglia dei dati e genera

per ogni percipiente un file pdf da utilizzare per inviare agevolmente la certificazione via MAIL o posta

certificata.

I file PDF vengono generati con un nome indicante la partita iva (per gli studi professionali) o con il codice

fiscale del percipiente e vengono salvati nella cartella:

S:\COGENE2\MAIL\

(per i monoaziendali)

S:\COGENE2\MAIL\azienda

(per i multiaziendali)

N.B.: la creazione dei PDF avviene solo se sono stati installati e configurati i relativi software (operazione da

eseguirsi a cura di un ns. tecnico). In caso contrario si puo' utilizzare il report STD-Certificazione.frx dal

quale stampare utilizzando PDFCREATOR.